【2023年1月より変更】38万円送金書類とは?(国外の扶養親族の控除について)

年末調整や確定申告の手続きはただでさえ煩雑ですが、そこに外国人の国外親族の扶養控除が絡むとより一層複雑になります。

加えて2023年1月より条件がさらに厳しくなりました。

ここでは最も厄介だと思われる「38万円送金書類」に絞って解説します。

今まで扶養控除の対象だった親族が外れるかも

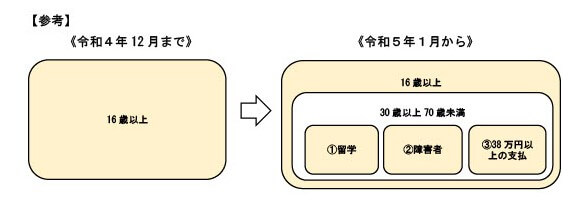

2023年1月からの変更点でまず気を付けたいのが、扶養控除の対象となる国外居住親族の条件が変わったことです。

以前までは16歳以上であれば対象でしたが、今回の変更で細かい条件がつくようになりました。

ここでポイントになるのが「30歳以上70歳未満」の親族です。

今までこの人たちは自動的に扶養控除の対象になっていましたが、今回の変更でなにもしないと対象から外れることになります。

しかし、条件を満たせば再び扶養控除の対象にすることができます。

①留学や②障害者といった条件もありますが、一番検討しなければならないのは③38万円以上の支払の条件です。

今までのように扶養控除の対象にするためには「38万円以上の送金をしていることを証明すること」が必要になりました。

38万円送金書類の注意点

今までも扶養控除の際には「送金関係書類」としてクレジットカードの明細や金融機関の取引明細などを提出する必要がありましたが、

基本的には38万円送金書類も同様の書類を提出することになります。

但し、以前はチェックされなかった金額についても「38万円以上の送金をしているか」をチェックされることになります。

以下に注意点を箇条書きしておきます。

- 送金のタイミングは年内であればOK(実際の入金が年明けでも年内送金が証明できれば大丈夫です。)

- クレジットカードの利用も年内ならばOK(海外で使用したクレジットカードの日本国内での引き落としが年明けでも大丈夫です。)

- 日本の口座で38万円以上引き落としがあればOK(海外で使用したクレジットカードの引き落とし額が38万円以上であれば大丈夫です。)

- 送金手数料等も38万円の中に含めてOK(明細に手数料が明記されている必要があります。)

- 一人一人の送金を証明する必要がある(家族分を纏めて送金していると個人への送金額がわからないのでNGです。)

以上が特に気を付けるポイントです。

外国人の国外親族の扶養控除については過去に制度の悪用が発覚したこともあり、年々監視の目が厳しくなっております。

外国人の間では節税の方法として国外親族の扶養控除を積極的に活用したほうが良いという情報も出回っていると聞きます。

もちろん適切な活用は推奨されるべきですが、単なる節税対策として虚偽の申告を行うことは後々の在留資格更新や永住許可申請の際に不利に働くことにもなります。

今回の変更を機に、改めて制度を理解し適切な利用ができるよう当事務所でも皆様をサポートしていきたいと思います。

お気軽にお問い合わせください。092-558-8438受付時間 10:00-17:00 [ 土・日・祝日除く ]

メールはこちらから